息税前利润=净利润+利息费用+所得税

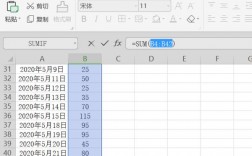

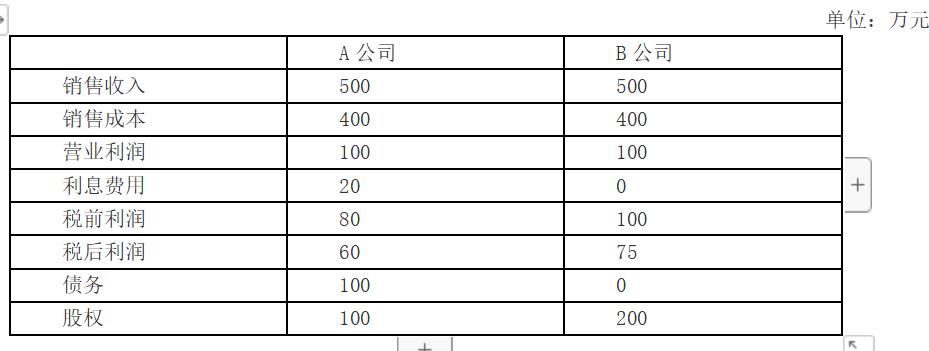

现在有两家公司A和B,两家公司处于同一行业,财务状况如下。

如果B公司被收购,收购金额是1500万,那么A公司估值应当是多少呢?我们先看一种算法(以净利为基础):

B公司的收购价格是净利润的20倍,即:1500÷75=20。

按这种算法,A公司的价格应当是:60×20=1200万元

但是如果偿还了A公司的借款之后,A公司的净利就和B公司一样了,站在长远的角度来说,A和B公司价值应当相等,所以我们不能用以净利为估值的基础,而用息税前利润(EBIT)更合适一点,两家公司的息税前利润都是100万元,如果B公司卖了1500万元,那么价值息税前利润倍数就是15,所以A公司估值应当是:100(EBIT)×15=1500万元

利息保障倍数EBITDA=净利润+利息费用+所得税+折旧与摊销

EBIT是剔除了折旧和摊销的,但是折旧和摊销本身是就有主观性的,是非付现的成本,我们把它剔除掉才能更好的反映企业的现金流量。

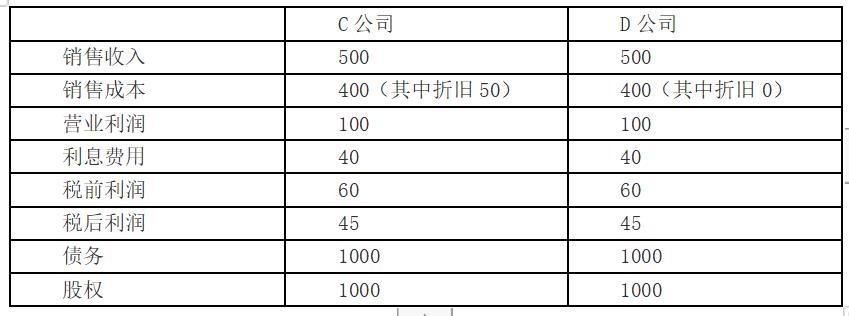

站在银行的角度用利息保障倍数去分析这两家企业的短期偿债能力,结论是一样的:

利息保障倍数=EBIT/利息费用=100/40=2.5

如果两个企业遇到经济下行的情况,销售收入下降100的情况,C和D有能力偿付利息吗?从EBIT的角度去看,两个企业在销售下降100的情况下,EBIT=0,都没有能力支付利息,但是对于C公司来说,折旧和摊销是非付现成本,是有能力支付利息的,所以用EBITDA衡量短期偿债能力比EBIT更合适,我们来看一下销售下降后两个公司的EBITDA利息保障倍数:

C公司EBITDA利息保障倍数=(EBIT+折旧)/利息费用=(0+50)/40=1.25

D公司EBITDA利息保障倍数=(EBIT+折旧)/利息费用=(0+0)/40=0

所以EBITDA是比EBIT更可靠的数据。